Rozporządzenie Ministra Pracy i Polityki Społecznej z 29 stycznia 2013 r. w sprawie należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej, Dz. U. z 2013 r., poz. 167 w paragrafie 20 pkt 3 mówiącego o zasadach rozliczania zaliczek udzielanych pracownikom na pokrycie wydatków na zagraniczne podróże służbowe używa potocznego sformułowania “koszty podróży”, które to sformułowanie wprowadza nieco znaczeniowego zamieszania.

Pojęcie kosztów regulują przecież ustawy o podatku dochodowym oraz ustawa o rachunkowości, natomiast wspomniany przepis rozporządzenia zajmuje się zasadami rozliczania pomiędzy delegującym i delegowanym czyli pomiędzy pracodawcą i pracownikiem, poniesionych w związku z zagraniczną podróżą służbową wydatków. Wydatki te staną się dopiero kosztami w dacie ich ujęcia w księgach rachunkowych.

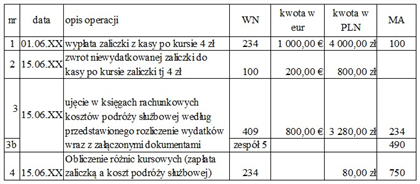

Przykład:

Pracownik otrzymał w dniu 1 czerwca zaliczkę na wyjazd zagraniczny w kwocie 1 000 euro. Kurs waluty otrzymanej zaliczki wynosił 4,00 złote.

Wydatki z tytułu odbytej podróży wyniosły 800 euro.

Pracownik przedstawił rozliczenie wydatków podróży służbowej w dniu 15 czerwca. Do wyceny kosztów przyjęto kurs euro z dnia 14 czerwca, który wynosił 4,10 złotego.

Pracownik zwrócił do kasy 200 euro po kursie otrzymanej zaliczki to jest 4,00 złote. (zgodnie z rozporządzeniem). Kurs ten nie ma jednak wpływu na na podatkowe rozliczenie kosztów zagranicznej podróży służbowej w księgach pracodawcy (podatnika).

Natomiast 800 euro zaliczamy w koszty podatkowe zgodnie z ustawą o podatku dochodowym

art. 15 ust. 1 (updop) według średniego kursu NBP z ostatniego dnia roboczego poprzedzającego dzień poniesienia kosztu. W naszym przykładzie będzie to kurs 4,1 złotego.

Ten kurs natomiast (kurs 4,1 zł ) znajduje odbicie w księgach podatkowych pracodawcy (podatnika).

Co to jest dzień poniesienia kosztu pośredniego (a do takich zaliczamy również podróże służbowe)?

To jest taki dzień, na który ujęto koszt w księgach rachunkowych, czyli zaksięgowano, na podstawie otrzymanych rachunków, faktur albo dzień, na który ujęto koszt na podstawie innego dowodu w przypadku braku faktury (rachunku).

Takim dniem będzie dzień złożenia rozliczenia kosztów podróży przez pracownika. Przy okazji pamiętajmy o umieszczanie daty rozliczenia wydatków przez pracownika. To jest ważne!

Zatem, do przeliczenia na złote kosztów zagranicznej podróży służbowej dla celów podatkowych stosuje się średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień rozliczenia delegacji, a nie kurs z dnia wypłaty zaliczki na poczet wydatków związanych z odbywaniem przez pracownika podróży służbowej.

Czy będą powstawały różnice kursowe w związku z rozliczeniem zagranicznej podróży służbowej?

Oczywiście mogą wystąpić różnice kursowe, zarówno na koncie “Rozrachunki z pracownikami” (ale nie z tym określonym, delegowanym pracownikiem), jak i na kontach “Kasa”, “Rachunek bankowy” (własne środki pieniężne).

Różnice kursowe powstają wtedy gdy wartość poniesionego kosztu wyrażonego w walucie obcej po przeliczeniu na złote według średniego kursu NBP różni się (jest wyższa lub niższa) od wartości tego kosztu w dniu zapłaty, przeliczonej według faktycznie zastosowanego kursu waluty z tego dnia.

Aby wystąpiły podatkowe różnice kursowe muszą wystąpić łącznie następujące warunki:

- zapłata za wydatki, które stanowią koszt uzyskania przychodu następuje w walucie – co w naszym przypadku ma miejsce (zaliczka w kwocie 1 000 euro),

- wartość poniesionego kosztu wyrażona została w walucie (również w naszym przykładzie taki warunek jest spełniony).

Nie powstałyby różnice kursowe podatkowe, jeżeli jedna z tych operacji zostałaby wykonana w złotych.

Różnice kursowe powstają również wtedy, gdy wartość otrzymanych lub nabytych środków lub wartości pieniężnych w walucie obcej w dniu ich wpływu różni się od ich wartości w dniu zapłaty lub innej formy ich wypływu, według faktycznie zastosowanego kursu waluty z tych dni. Tak wynika z art. 15a ust. 2 pkt 2-3 i ust. 3 pkt 2-3 ustawy o PDOP oraz art. 24c ust. 2 pkt 2-3 i ust. 3 pkt 2-3 ustawy o PDOF.

Jak widać, rozliczanie zaliczki na pokrycie wydatków związanych z zagraniczną podróżą służbową, rządzi się innymi zasadami niż zarachowanie wydatków w koszty podatkowe lub bilansowe.

Poniżej księgowania naszego przykładu:

Stan na 2013-07-02

Elżbieta Kamińska

Doradca Podatkowy 01631

Nie ma jeszcze komentarzy.